税務ガバナンス

基本的な考え方

デンソーでは、適正な納税を通じて企業の社会的責任を果たすという考え方のもと、「デンソーグループ グローバル税務方針」を制定し、社員への教育施策の推進、国際取引ルールの遵守など税務コンプライアンス向上にデンソーグループ全体で積極的に取り組んでいます。

推進体制

税務ガバナンスの統括責任者を取締役・最高財務責任者(CFO)とし、その指揮・監督のもと、税務コンプライアンス体制の構築や維持・改善、税務リスク発生時の対応および税務プラニングを行っています。また、グループ全体の税務実務は経理部門が行っています。

なお、税務に関する重要な事項については、必要に応じ適時、取締役会あるいは経営審議会においてCFOより報告するほか、監査役に対しても定期的に税務ガバナンス状況を報告しています。これらの報告を通して、税務ガバナンス体制の向上につなげています。

デンソーグループ グローバル税務方針

1. 税務コンプライアンスの強化・徹底

デンソーグループは、各国の法令を遵守して適正な納税を行うことは企業が果たすべきもっとも基本的かつ重要な社会的責任の一つと捉えて以下の諸活動に取り組んでいきます。

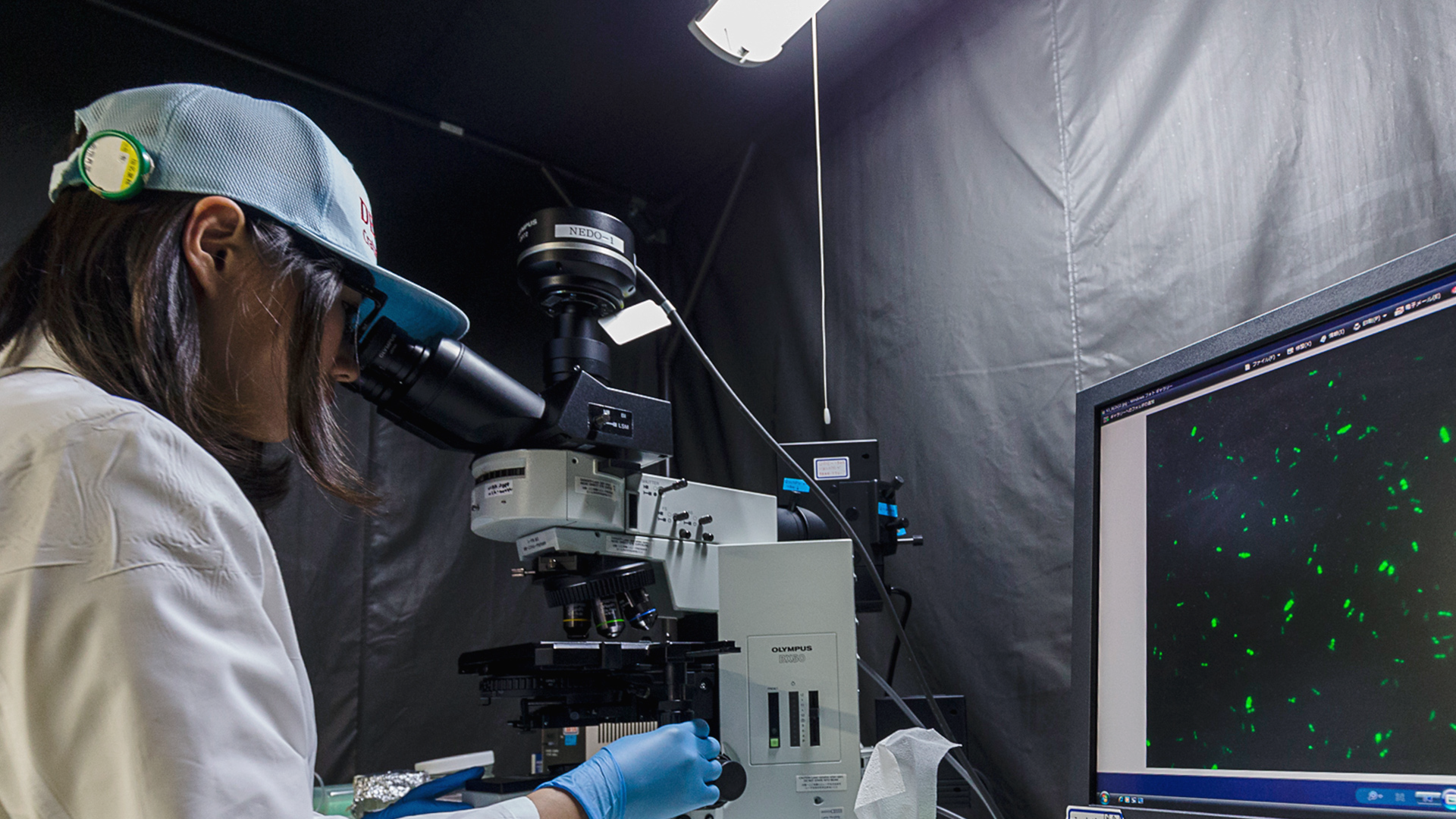

(1) 従業員に対する教育・啓蒙活動

「デンソーグループ社員行動指針」で掲げられた適正な経理処理を実践するため、会計・税務に関する研修や E-Learning 等を通じて従業員に対する教育・啓蒙活動を行っていきます。

(2) 国際取引に係るルールの遵守

各国税法、及び OECD その他国際的機関が設ける移転価格税制やタックスヘイブン対策税制等に関するガイドラインを遵守するため、グループ内国際取引において、独立企業間価格による価格設定を徹底するとともに、租税回避を目的とした軽課税国の活用禁止を継続していきます。

(3) 税務当局との関係

デンソーグループが事業を行う各国において適正な納税を行うため、税務当局からの問い合わせに対しては速やかに情報提供を行い、指摘事項に対しては改善策を早期に立案・導入していきます。

2. 各国の法令を遵守した適正かつ合理的な税務プランニングの展開

-

デンソーグループは、各国が設ける税優遇措置はその趣旨・内容を正しく理解して利用することに努め、事業実態の伴わない国における租税回避目的での利用は行いません。

-

デンソーグループは各社税務スタッフが中心となり、適宜外部機関(各国税務当局、外部アドバイザー)の協力を得ながら、上記方針の下で諸活動に取り組んでいきます

適正な会計処理の推進

会計不正につながる簿外取引や架空取引その他の虚偽の取引又はその誤解を与えるような取引を行わず、国際会計基準および各国の法令・会計基準に従った適正な会計処理を実施できるように、経費処理・棚卸などに関する会社ルール・手続きを策定・整備し、イントラネットによる情報共有や経理コンプライアンス教育の実施など、社員に周知徹底しています。

また、すべての取引及び資産の処分について合理的に詳細で、正確且つ公正に反映した会計記録(帳票や帳簿等)を作成し、保持しています。

地域別納税額

| 日本 | 北米 | 欧州 | アジア | その他 | 合計 | |

|---|---|---|---|---|---|---|

| 納税額 | 842 | 328 | 46 | 426 | 44 | 1,686 |

なお、有価証券報告書において、法人税額、法定実効税率・実際負担税率およびその差異要因について開示しています。

今後の取り組み

今後も事業を展開する各国・地域の税法や諸規則およびその精神を正しく理解し、適切な納税義務を果たすべく税務コンプライアンスの向上に努め、透明性の高い税務処理を実行していきます。また、税務プランニング、優遇税制の適切な活用により、地域社会の発展と企業価値の向上に貢献していきます。